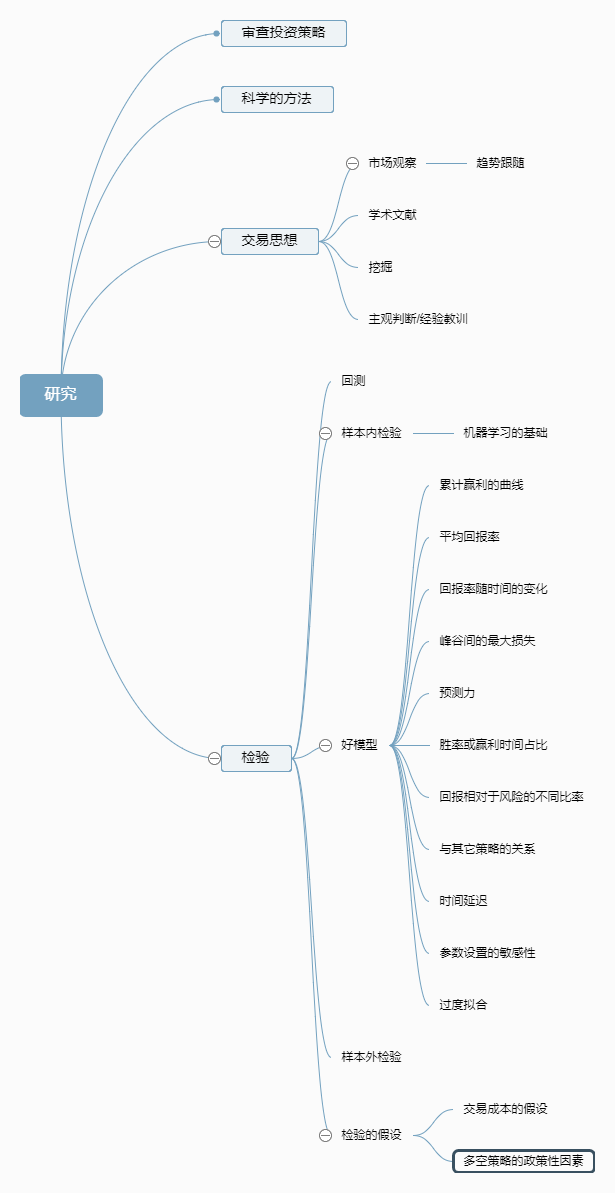

《打开量化投资的黑箱》读书笔记

p11.

简而言之,机器能避免人性的弱点。它是可量化的、守纪律的。

当然,这是指人类在设定量化交易规则之前就考虑到自身的弱点。为了做到这一点,任何量化交易的策略(指导思想)必须是在本部门内公开的,经过所有利益相关方完全理解后通过评议的。

p15.

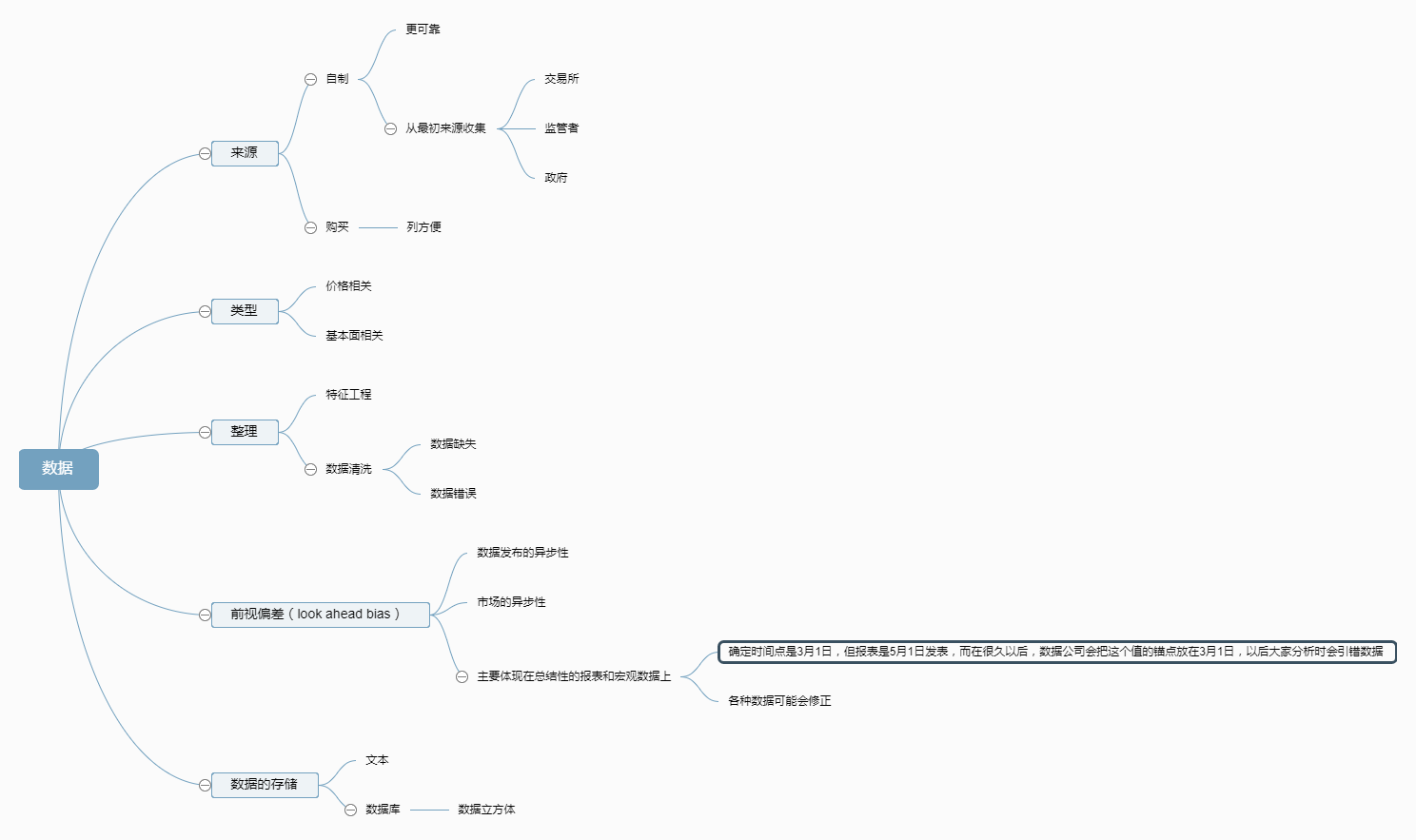

“输入是垃圾则输出也是垃圾”

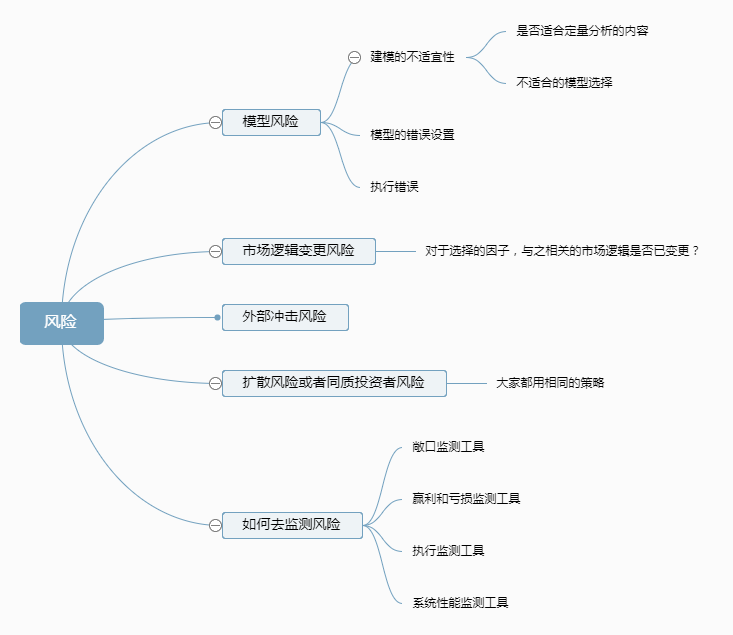

量化交易因为是程序,所以不能应对市场中突发的事件,比如,文中美林合并的信息来临时,价格的波动,会让量化程序产生误判,这时有一个应对的策略是:直接删除那些可能会受到信息影响的金融产品而不是交易。相同的,我们在做量化交易软件时,已经默认了一系列的条件,而有些突发的事件可能会破坏这些条件,所以,我们可以在程序中预先设置一些阈值,一旦这些条件值被突破了,说明环境已经进入了系统无法理解的领域,最好的方法是停止交易,当然,这样肯定会失去很多机会,但是这是最安全的交易逻辑。我们可以变通一下,一旦条件不适合了,进入另一套预设的量化交易平台,或者引入人工干预,但千万不可设置一个无限条件下的量化交易系统。

p41.

p51

p53.

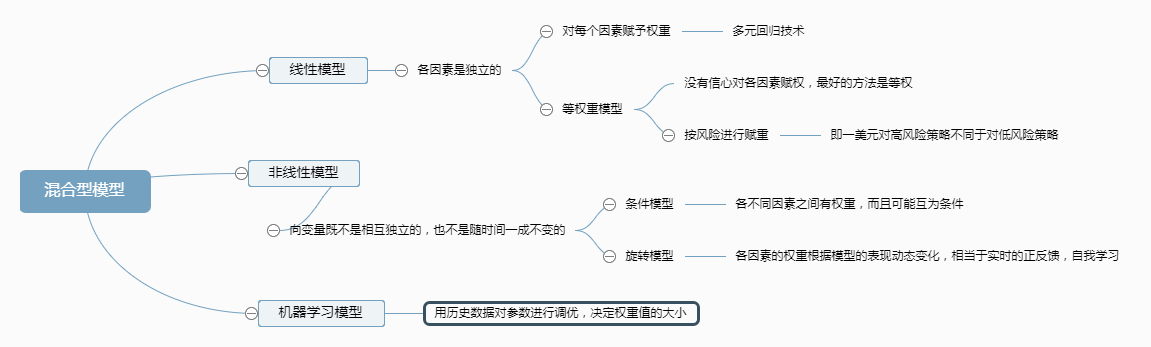

混合性的模型是否有利?我个人到不以为然,因为我们选择一个模型时,我们已经预设了一个理论,这个理论是否正确不论,但与其它的理论可能是相冲突的。比如,我是认为价格已经包含了一些信息的技术派,我选择的模型基于对过去价格的研究,而另一个模型则是基于对环境政策的研究,它的隐含前提就是,价格本身是随机,它如风中落叶,受各个环境变量的影响。不论对错,这两个理论本身就是互相冲突,不可调和的。

但是,这里的混合还有另外一重意思,就是,理论是一个,但是因子不同,比如线性模型,对每一个阿尔法因素赋于权重,然后用多元回归算法,混合各个阿尔法因素。

p57.

p59.

市场可能持续非理性,一直到你破产为止。——约翰·梅纳德·凯恩斯

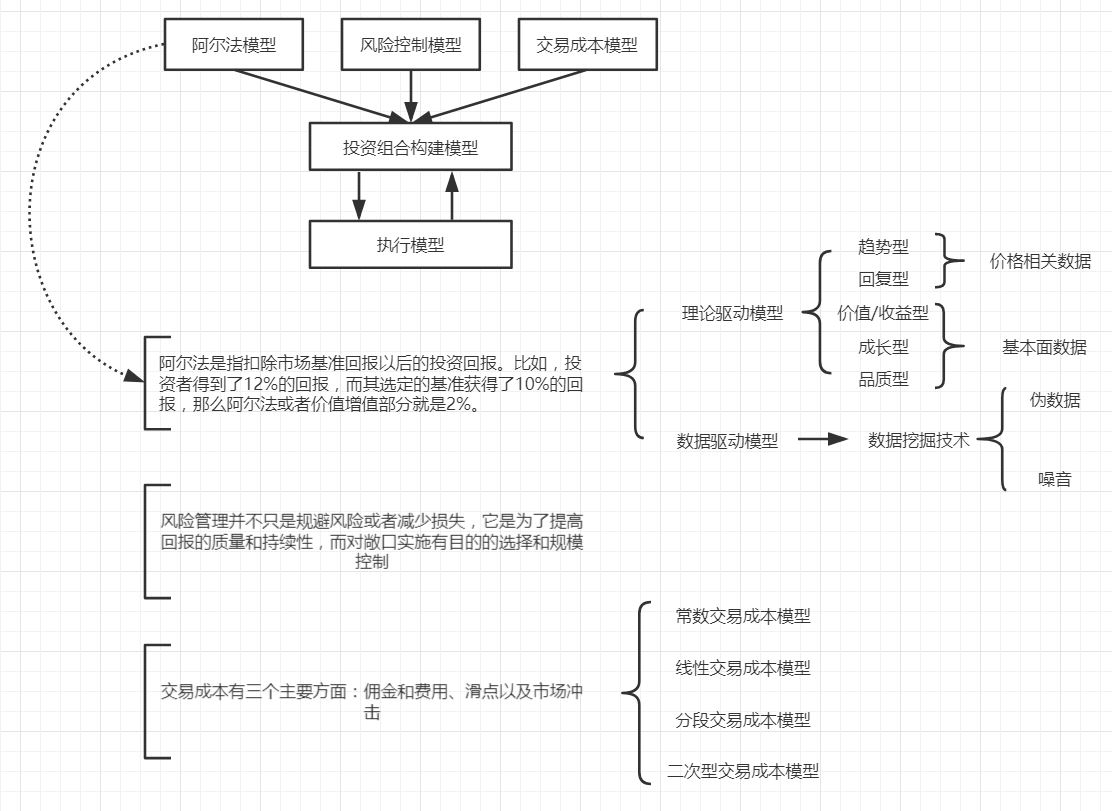

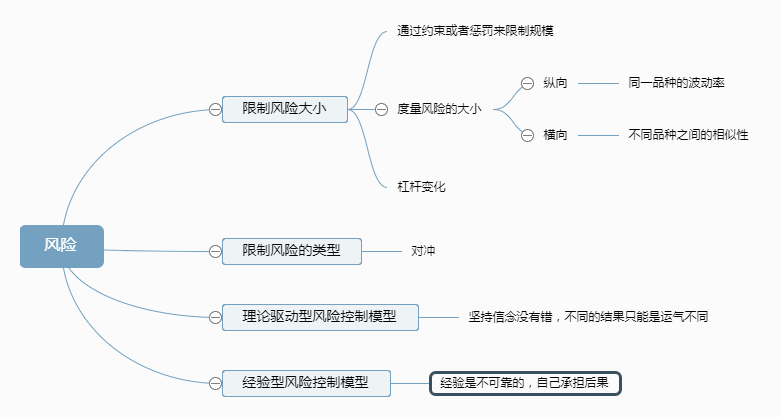

风险管理并不只是规避风险或者减少损失,它是为了提高回报的质量和持续性,而对敞口(exposure)实施有目的选择和规模控制。

p60.

对于量化交易者来说,运用数据时,必须时时提醒自己防范统计学的陷阱。

p71.

p85.

交易成本,可以与风险结合起来考虑,比如,一个量化交易系统,我把我能承受的交易成本和可能的风险(赢利可能性)对应起来,所谓“能力有多大,责任的多大”的交易版。

p94.

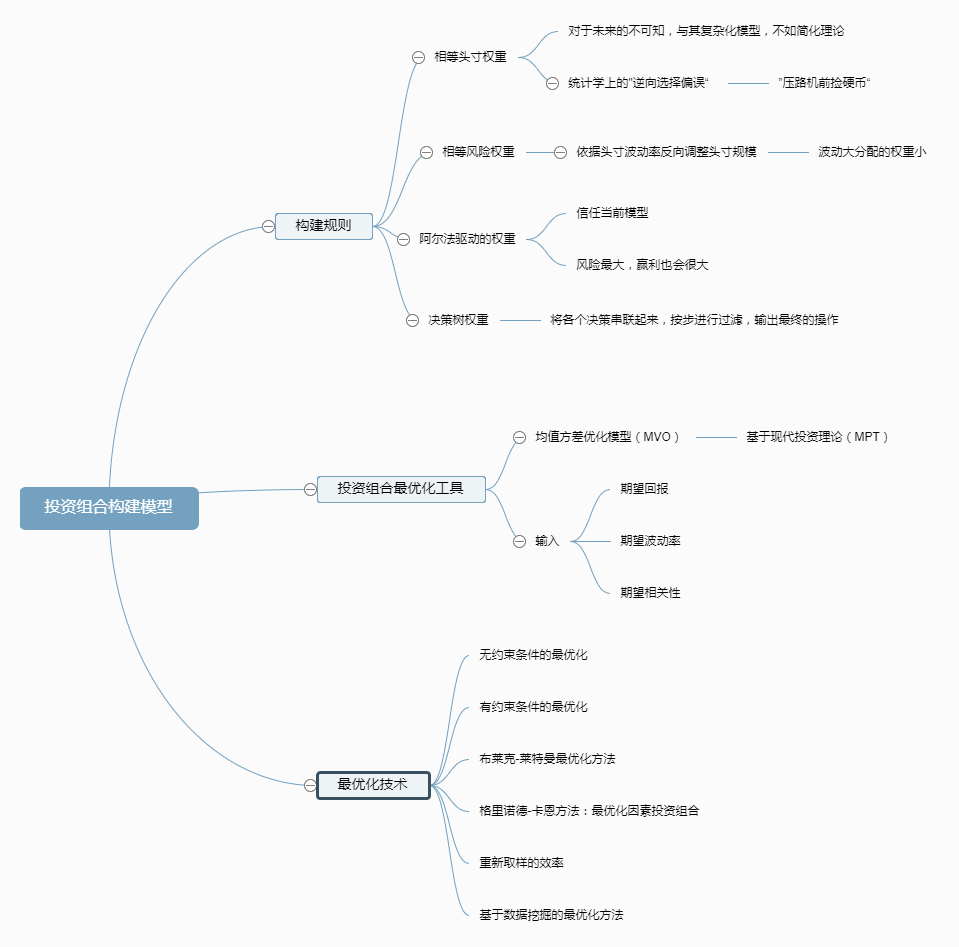

哈理·马科维茨提出了均值方差优化模型(mean variance optimization)

p106.

p119

p135

p160

p184